En este articulo voy a resolver las principales preguntas frecuentes sobre los Comprobantes de Crédito Fiscal (CCF) como los llamamos abreviadamente para referirnos a Ventas y Compras a Contribuyentes.

Que es comprobante de crédito fiscal

Es un documento legal emitido y entregados por contribuyentes inscritos en el IVA, están obligados a emitir y entregar, por cada operación, a otros contribuyentes un documento que se denominará «Comprobante de Crédito Fiscal», que podrá ser emitido en forma manual, mecánica o computarizada, tanto por las transferencias de dominio de bienes muebles corporales como por las prestaciones de servicios que ellos realicen, sean operaciones gravadas, exentas o no sujetas al Impuesto IVA.

Articulo 107 Código Tributario.

Importancia del Comprobante de Crédito fiscal

La importancia del CCF surge por la necesidad de documentar ó amparar las compras relacionadas ó propias del giro de negocio del contribuyente adquiriente de bienes ó servicios, con el cual podrán acreditarse el 13% de IVA que previamente han pagado a sus proveedores. Dicho comprobante deberá ser registrado en el Libro de Compras ó ventas a contribuyentes según el caso del contribuyente.

Como llenar comprobante de crédito fiscal

El comprobante de crédito fiscal puede ser llenado ó elaborado de forma manual, mecánica ó computarizada Según el Articulo 107 del código Tributario

Ejemplo de comprobante de crédito fiscal

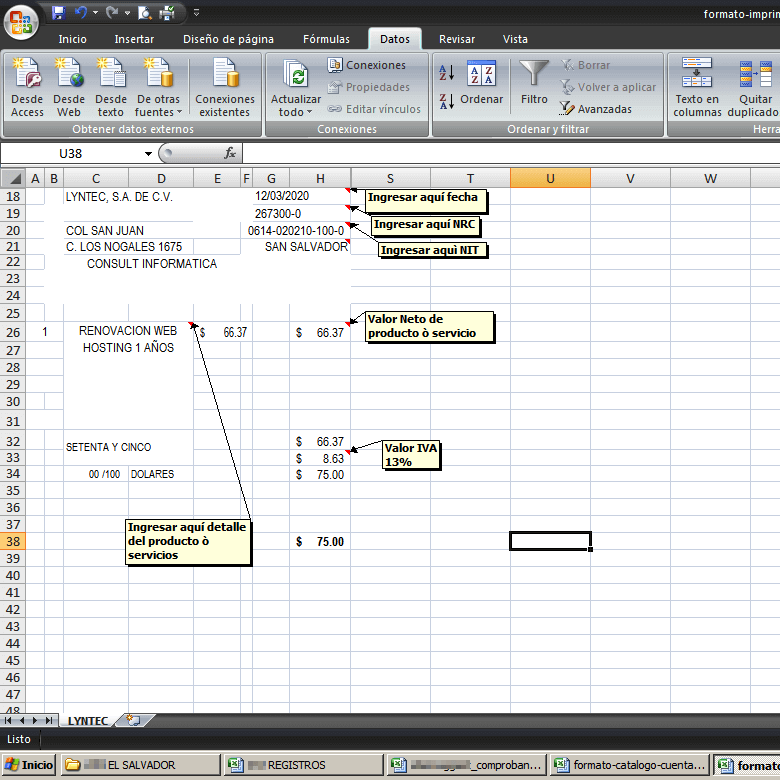

A continuación presentamos un modelo de Comprobante de Credito fiscal sugerido, el cual cumple con lo establecido en las leyes tributarias en cuanto a los requisitos formales

Formato para imprimir un crédito fiscal en Excel

Si no contamos con un software para imprimir facturas o CCF puedes usar excel para generarlo, esta opción puede servir para profesionales independientes que no realizan muchas transacciones. Lo que necesitas es adecuar segun el tamaño de tu CCF elaborado por la imprenta.

Diferencia comprobante de crédito fiscal y factura

El comprobante de Crédito fiscal esta diseñado para ser emitido y entregado por operaciones comerciales entre contribuyentes inscritos en el IVA «Personas naturales ó jurídicas que se encuentran inscritas en el Registro Único de Contribuyentes (RUC)». En el detalle de los importes detallados en el CCF se detalla el valor correspondiente al 13% en concepto de Impuesto al Valor agregado (IVA)

Las Facturas Consumidor Final, esta diseñada esencialmente para ser emitida por un contribuyente de IVA a No contribuyentes, en el contenido del los importes detallados en esta el IVA no va detallado, pero si esta implícito en el importe final que pagará el que recibe la factura.

Articulo 107 Código Tributario

Partes del comprobante de credito fiscal

El Comprobante de Credito Fiscal técnicamente lo podemos dividir en tres partes que en su conjunto forman los requisitos formales que están establecidos en el Articulo 114 literal a) del Código tributario:

1- Identificación del Emisor y receptor

2- detalle de los bienes o servicios

3 Importes totales de los bienes o servicios prestados

Cuando se emite un comprobante de credito fiscal

El Comprobante de Crédito Fiscal se emite en la transacciones económicas entre contribuyentes a el vendedor implicará el pago del IVA que cobrará a comprador, y al comprador implica que podrá deducirse (aplicar el valor del 13% de IVA pagado, como saldo a su favor). Se emite crédito fiscal cuando la transacción económica esta relacionada o pertenece al giro ó actividad económica del adquiriente de bienes ó servicios.

Según el Articulo 107 del código Tributario este puede ser emitido en forma manual, mecánica ó computarizado

Requisitos de comprobante de Credito Fiscal en el salvador

1) Deben imprimirse en talonarios y estar prenumerados en forma correlativa asimismo podrán imprimirse en talonarios prenumerados por series en forma correlativa e independiente, para cada establecimiento, negocio u oficina;

2) Emitirse en triplicado; entregándose el original y segunda copia al adquirente del bien o prestatario del servicio, conservándose la primera copia para su revisión posterior por la Administración Tributaria. Cuando el valor de la operación sea superior a $11,428.57 en el documento original deberá hacerse constar los nombres, firmas y número de identidad personal de la persona que entrega y de la que recibe el documento.

Si se imprimieren y emitieren más copias, deberá consignarse en la impresión el destino de cada una de ellas.

La Administración Tributaria podrá autorizar que la primera copia del documento emitido se conserve en medios magnéticos tales como: microfichas o microfilms o por medios electrónicos, siempre que se garantice el interés fiscal;

3) Indicar el nombre, denominación o razón social del contribuyente emisor, giro o actividad, dirección del establecimiento u oficina y de las sucursales, si las hubiere, Número de Identificación Tributaria y Número de Registro de Contribuyente;

4) Separación de las operaciones gravadas, exentas y no sujetas;

5) Fecha de emisión;

6) Los mismos datos del No. 3 relativos al adquirente de bienes o prestatarios de los servicios;

7)Descripción de los bienes y servicios, especificando las características que permitan individualizar e identificar plenamente tanto el bien como el servicio comprendido en la operación, el precio unitario, cantidad y monto total de la operación, todo en concordancia con su control de inventarios. Si con anterioridad se hubiere emitido la correspondiente nota de remisión, puede omitirse el detalle de los bienes y servicios y el precio unitario de los mismos;

8) Cantidad recargada separadamente por concepto del presente impuesto;

9) Número y fecha de la nota de remisión cuando hubiere sido emitida con anterioridad;

10) Condiciones de las operaciones: al contado, al crédito, puesto en bodega y otras; y Pie de Imprenta: Nombre, Número de Identificación Tributaria, denominación o razón social, domicilio, número de registro de contribuyente del propietario de la imprenta, número y fecha de autorización de imprenta, rango de numeración correlativa autorizada con su respectivo número y fecha de autorización.

Articulo 114 Código Tributario literal a)

Base legal del comprobante de crédito fiscal El Salvador

La base legal del Comprobante de Crédito Fiscal la encontramos en el Código tributario, artículos:

107,

112 Inciso 3°

114 Literal a)

Articulo 43 del Reglamento de aplicación del Cód Tributario y

Articulo 3 de la ley Impuesto especial sobre combustible.

Como contabilizar un Comprobante de Crédito fiscal

Para contabilizar un crédito fiscal utilizaremos los siguientes códigos del catalogo de cuentas:

Si la venta es con Comprobante de Crédito Fiscal usaremos la cuenta:

| 2106 | IVA DÉBITOS FISCALES |

| 210601 | Por ventas a contribuyentes |

Si la Compra es con Comprobante de Crédito Fiscal usaremos la cuenta:

| 1106 | IVA CRÉDITO FISCAL |

| 110601 | IVA por compras locales |